Bild: BMW auf dem Prüfstand in Dingolfing/Bild: BMW

Die wirtschaftlichen Auswirkungen der Covid-19-Pandemie haben auch in der europäischen Automobilindustrie deutliche Spuren hinterlassen. Die Branche erlebte laut unseres aktuellen Berichts den tiefsten wirtschaftlichen Einbruch seit dem Zweiten Weltkrieg, welcher sogar die Folgen der globalen Finanzkrise von 2008 übertrifft. Europa war dabei stärker betroffen als andere Regionen weltweit und beendete seine lange Reihe von profitablen Jahren für den Automobilsektor.

Wir haben den europäischen Automobilmarkt im Jahr 2020 nun genau analysiert und sehen auf der einen Seite pandemiebedingte Rückgänge bei der Nachfrage nach Neufahrzeugen und der Produktion, auf der anderen Seite Potenziale bei der Entwicklung alternativ angetriebener Fahrzeuge. Zudem konnte bei den Emissionstätigkeiten von Auto-ABS (asset-backed securities) eine Erholung in der zweiten Jahreshälfte beobachtet werden, was dazu führte, dass das gesamte Emissionsvolumen der verbrieften Autofinanzierungen 2020 nur leicht hinter dem Vorjahreswert zurückblieb.

Von der Krise in den Aufschwung?

Die zur Eindämmung des Coronavirus getroffenen Maßnahmen der Regierungen wie strenge Lockdowns und Mobilitätseinschränkungen forderten einen hohen Tribut an die Fertigungs- und Produktionskapazitäten der europäischen Autobauer und führten insbesondere in der Anfangsphase der Pandemie zu Versorgungsengpässen. Das Jahr 2020 war ein Jahr der Unterbrechungen in der Lieferkette, und vor allem die Automobilindustrie steht weiterhin vor Herausforderungen. Die Verknappung von Halbleitern in der gesamten automobilen Wertschöpfungskette hat deutlich gemacht, wie wenig Einfluss die Industrie auf die Zulieferer der Komponenten hat. In Zukunft könnte eine längere Versorgungslücke die Produktionslinien erheblich beeinträchtigen.

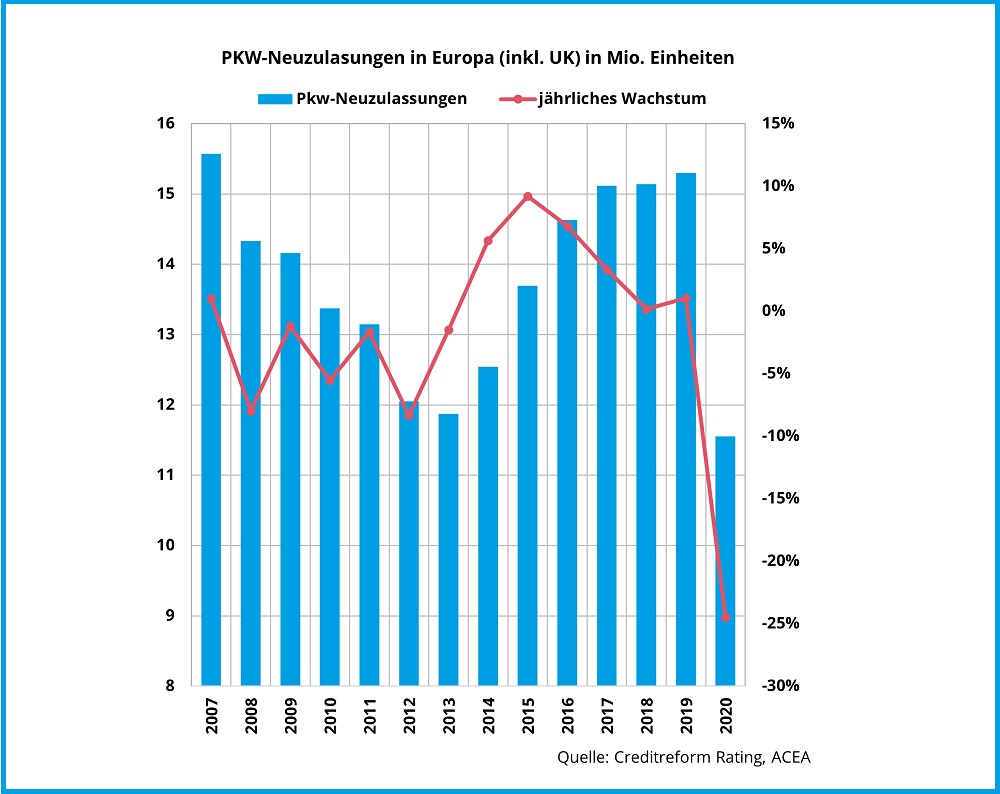

Die Neuzulassungen von Kraftfahrzeugen in der Europäischen Union und dem Vereinigten Königreich sind 2020 auf insgesamt 11,55 Mio. Einheiten zurückgegangen – ein Minus von 24,5 Prozent gegenüber dem Vorjahr. Aufgrund der geringen Nachfrage aufseiten der Verbraucher sank auch die Automobilproduktion in der EU (ohne UK) gegenüber 2019 um 23,3 Prozent bzw. um rund 4,2 Mio. Fahrzeuge. Frankreich hatte dabei den stärksten Rückgang (-45,8 Prozent) zu verzeichnen. Trotz des allgemeinen Produktionsrückgangs behielten Deutschland und Spanien ihre Positionen als größte Produzenten in der EU.

Zwar nahm auch in Deutschland die Anzahl an Neuzulassungen um ein

Fünftel auf 2,9 Mio. Einheiten ab, doch profitierte die deutsche

Automobilindustrie vor allem von der Zusammenarbeit mit China, einer der

global widerstandsfähigsten Märkte. Hier konnten die drei größten

Automobilhersteller –

BMW,

Daimler und

Volkswagen

– einen Anstieg der Autoverkäufe vermelden. Laut einer Studie des

Center Automotive Research (CAR) machte der chinesische Markt 38 Prozent

des weltweiten Autoabsatzes der drei größten deutschen

Automobilhersteller aus.

Die Pandemie als Katalysator für E-Mobilität

Doch auch aus der Krise können sich neue Chancen ergeben, und für die Innovationen der Automobilbranche wirkt Covid-19 als Entwicklungsbeschleuniger. Im Fokus hierbei: Elektrofahrzeuge. Obwohl weiterhin Benzin- und Dieselfahrzeuge den Markt dominieren, nahm die Nachfrage nach Elektrofahrzeugen 2020 deutlich an Fahrt auf. Sie machten 10,5 Prozent aller EU-Neuzulassungen aus – im Jahr 2019 waren es noch lediglich 3,0 Prozent. Insgesamt waren 2020 rund ein Viertel aller Neuzulassungen in der Europäischen Union Fahrzeuge mit alternativem Antrieb. Wir rechnen für die Zukunft mit einer weiter steigenden Nachfrage nach Elektroautos, die vor allem durch umfangreiche staatliche Subventionen, zusätzliche Anreize der Händler und den Ausbau der Lade- und Betankungsinfrastruktur für alternative Kraftstoffe in den EU-Mitgliedstaaten unterstützt wird.

Zweites Halbjahr sorgt für Erholung am Auto-ABS-Markt

Einen nicht unwesentlichen Anteil an der Wertschöpfungskette der Automobilindustrie trägt die Absatzfinanzierung – also die Finanzierung von Händlern, Käufern und Leasinggesellschaften. Wir haben daher auch den Markt für Auto-ABS genauer unter die Lupe genommen. Obwohl die Entwicklung der europäischen Finanzmärkte aufgrund der ökonomischen Einflüsse der Pandemie nur schwer einschätzbar war und so im ersten Halbjahr 2020 bei den Auto-ABS lediglich ein Emissionsvolumen von 9,8 Mrd. Euro zu beobachten war, erholte sich das Marktgeschehen im zweiten Halbjahr deutlich. 63 Prozent der Emissionen fanden in der zweiten Jahreshälfte statt, sodass das Emissionsvolumen am Jahresende bei 26,4 Mrd. Euro und somit lediglich 4 Prozent unter dem Vorjahreswert (27,5 Mrd. Euro) lag. Insbesondere die Verringerung der Kreditausfälle und -verluste zum vierten Quartal half dem Auto-ABS-Markt, verlorenen Boden zurückzugewinnen. Staatliche Unterstützungsmaßnahmen etwa in Form von Zahlungsaufschüben und Kurzarbeit trugen ebenfalls zur Erholung bei.

Tendenziell überraschend empfinden wir die letztjährige Emissionsaktivität der Captives – an die Automobilhersteller gebundene Banken, die in den vergangenen zwei Jahrzehnten in Zeiten extremer wirtschaftlicher Unsicherheit eher eine unterdurchschnittliche Emissionsaktivität gezeigt hatten. Entgegen diesem Trend schnitten sie 2020 mit einem Anstieg von 40 Prozent auf 18,6 Mrd. Euro überdurchschnittlich gut ab und lagen somit deutlich über dem 10-Jahres-Durchschnitt von 16,7 Mrd. Euro. Diese gute Performance der Captives könnte auf die Erholung der Automärkte in der zweiten Jahreshälfte und die sich daraus abzeichnenden besseren Aussichten sowie die substanziellen öffentlichen Stützungsmaßnahmen zurückzuführen sein. Nach der Finanzkrise 2008 machte der Anteil der Captives lediglich die Hälfte der gesamten Emissionen aus und auch während der europäischen Schuldenkrise blieb der Anteil der Captives gering. Der Anteil der Captives am europäischen ABS-Neuemissionsvolumen stieg im Gesamtjahr sogar auf 71 Prozent. Dabei führte

Renault den Markt für firmeneigene Emissionen mit 6,3 Mrd. Euro an, gefolgt von Volkswagen (3,7 Mrd. Euro) und Daimler (2,7 Mrd. Euro). Unterdessen kam die Emissionstätigkeit von Fiat im Jahr 2020 komplett zum Erliegen.

Vor-Pandemie-Niveau in Aussicht

Aufgrund der positiven Tendenzen im zweiten Halbjahr 2020 rechnen wir mit einer weiteren Erholung des europäischen Automobilmarktes im Jahr 2021. Durch fiskalische Anreize und eine äußerst akkommodierende Geldpolitik zur Unterstützung der Wirtschaft könnten die Emissionsvolumina zum Ende des Jahres 2021 wieder das Vor-Pandemie-Niveau erreichen. Die Automobilhersteller werden ihre Investitionen vermehrt auf Einführung von E-Fahrzeugen richten, da die Subventionen durch die jeweiligen Regierungen weiter bestehen bleiben. Gleichwohl ist die Erholung des europäischen Automobilsektors mit erheblichen Abwärtsrisiken behaftet, welche die Performance der Auto-ABS-Märkte beeinträchtigen könnten. Als mögliche Risiken sehen wir hierbei die Ungewissheit bei der Entwicklung der Pandemie sowie mögliche Verzögerungen bei der weiteren Einführung von Impfstoffen, die zu erneuten Lockdowns oder auch steigender Arbeitslosigkeit führen könnte.

.jpg)

.jpg)

.jpg)