Leena ElDeeb und Carlos Gonzales / Bild: 21Shares

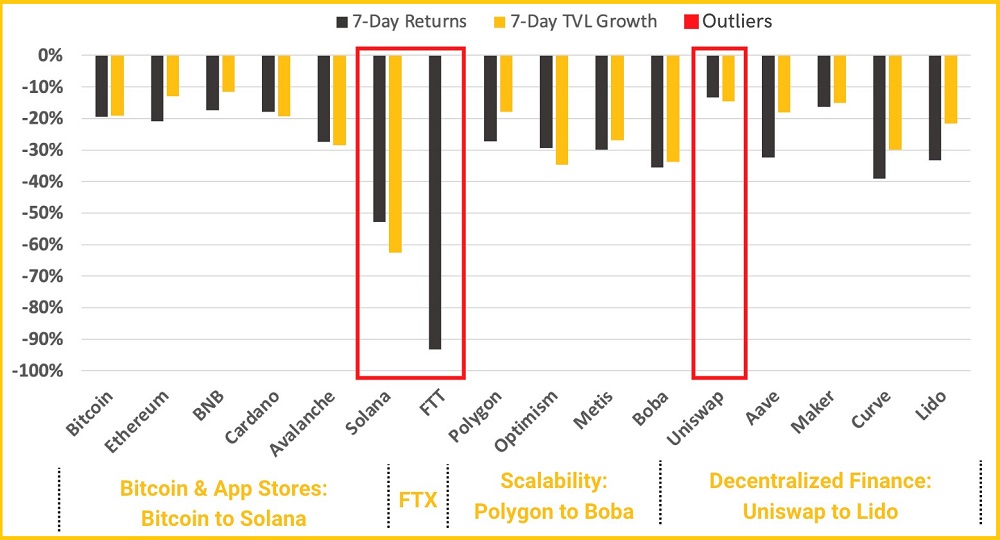

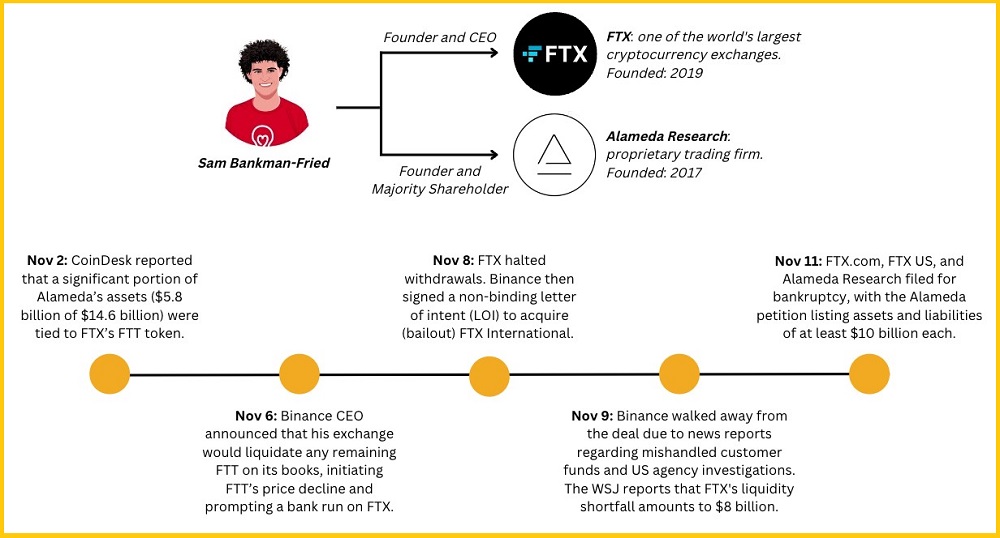

Eine der erschütterndsten Wochen der Krypto-Geschichte liegt hinter uns. Am 2. November 2022 veröffentlichte das Nachrichtenportal Coindesk die Bilanz des Hedgefonds Alameda Research, die zeigte, dass Alameda mehr als ein Drittel seiner Assets (5,2 Milliarden von 14,6 Milliarden Dollar) in der Kryptowährung FTT hielt – dem Token der Kryptobörse FTX. Sowohl FTX als auch Alameda waren im Besitz des Krypto-Unternehmers Sam Bankman-Fried – standen offiziell aber in keiner Beziehung zueinander.

Angesichts dieser Enthüllungen entschied sich der FTX-Konkurrent

Binance, einen Teil von FTT in seinen Büchern zu verkaufen, was Anleger verschreckte und einen Bank Run auf FTX auslöste. Am 8. November hatte

FTX die Abhebungen auf seiner Plattform gestoppt, der Preis des FTT-Tokens war seit der Veröffentlichung des CoinDesk-Berichts aber schon um mehr als 85 Prozent gefallen. Nachdem es nicht gelungen war, Kapital zu beschaffen, meldeten am 11. November mehr als 130 Unternehmen, die mit FTX.com, FTX US und Alameda Research verbunden sind, Insolvenz an, wobei der Alameda-Antrag Vermögenswerte und Verbindlichkeiten in Höhe von jeweils mindestens 10 Mrd. US-Dollar auflistet. Bis zum Börsenschluss am Montag sind

Bitcoin und

Ethereum im Wochenvergleich um 19,42 Prozent bzw. 20,85 Prozent gefallen. Darüber hinaus ist unter den wichtigsten Kryptoassets innerhalb der Hauptkategorien Solana am stärksten betroffen – im selben Zeitraum fiel es um 52,82 Prozent. Im Folgenden erläutern wir die Ereignisse des FTX-Debakels erläutern und zeigen auf, was in den kommenden Wochen und Monaten zu erwarten ist.

Quelle: Messari (Close Price), DeFi Llama, 14.11.2022

Um die Ereignisse rund um FTX zu verstehen, muss man in der Zeit zurückgehen: Alameda Research war Sam Bankman-Frieds erstes erfolgreiches Unternehmen, ein eigens entwickelter Hedgefonds, den er 2017 mit dem Vermögen aus japanischen Bitcoin-Geschäften gründete. Erst später, 2019, gründete er FTX, eine Kryptowährungsbörse mit dem Slogan „Built by traders, for traders“. FTX wurde im Laufe der Zeit zu einer der größten Kryptobörsen der Welt – ein Erfolg, der nicht zuletzt auf die einzigartige Persönlichkeit von Bankman-Fried und seine Selbstinszenierung als „effektiv handelnder Altruist“ zurückzuführen ist. Im Laufe von sieben Investitionsrunden durch Sequoia, Temasek und

Softbank sammelte FTX 1,8 Milliarden Dollar ein und war im Januar dieses Jahres 32 Milliarden Dollar wert. Was ist also geschehen?

Klare Mauern, die keine waren

Alameda wurde nicht nur zuerst gegründet, es war auch der erste Market Maker für FTX, verschaffte der Börse die nötige Liquidität, um an den Start zu gehen. Als die Medien Bankman-Fried jedoch zunehmend wegen potenzieller Interessenkonflikte unter Druck setzten, äußerte er seine Absicht, klare "Mauern" zwischen den beiden Firmen zu errichten, die als getrennte Unternehmen in ihren jeweiligen Branchen tätig sein würden. Von nun an konzentrierte er sich öffentlichkeitswirksam auf seine Rolle als FTX-CEO und blieb gleichzeitig Mehrheitsaktionär von Alameda. Zugleich wurde Caroline Ellison im August dieses Jahres die alleinige CEO von Alameda, nachdem ihr Co-CEO Sam Trabucco zurückgetreten war.

Am 2. November zeigte ein Bericht von CoinDesk jedoch, dass die Aufteilung zwischen den beiden Unternehmen an einem entscheidenden Punkt scheiterte: der Bilanz von Alameda. Von den 14,6 Mrd. US-Dollar an Vermögenswerten des Handelsunternehmens wurden 5,8 Mrd. US-Dollar in FTT gehalten, einem Token, der von der FTX-Börse ausgegeben wurde und den Inhabern bestimmte Vorteile, wie z. B. niedrigere Handelsgebühren, gewährt. Ein weiterer problematischer Aspekt von FTT war, dass ein Drittel der Handelseinnahmen von FTX für den Kauf und die Verbrennung eines Teils des FTT-Vorrats verwendet wurde – einem Mechanismus, der der Einziehung von Aktien zur Erhöhung des Aktienwertes gleicht.

Eine Übernahme, die scheiterte

Die Kryptobörse Binance hat selbst früh in FTX investiert und erhielt bei seinem Ausstieg etwa 2,1 Milliarden Dollar – teilweise im Token FTT, teilweise in Binance USD (BUSD). Stein des Anstoßes für die weiteren Entwicklungen waren die Enthüllungen von CoinDesk, die offenbarten, dass Alameda 5,8 Milliarden Dollar in FTT hielt – fast das Zweifache (1,75x) der zirkulierenden Marktkapitalisierung von FTT! Infolgedessen kündigte der CEO von Binance, Changpeng Zhao, am 6. November an, dass Binance alle verbleibenden FTT in ihren Büchern auflösen werde.

Diese Ankündigung leitete den Preisverfall von FTT ein und führte zu Sorgen über eine Insolvenz von FTX – und einen Bank-Run auf dessen Bestände. Sorgen, die sich als begründet erwiesen – zwei Tage später stellte FTX die Abhebungen ein und gab in einer unerwarteten Wendung der Ereignisse bekannt, dass Binance eine unverbindliche Absichtserklärung (LOI) zur Übernahme (d. h. Rettung) von FTX International unterzeichnet hatte.

Zu diesem Zeitpunkt ging das Worst-Case-Szenario davon aus, dass Binance das Geschäft nach der Durchführung der Due-Diligence-Prüfung nicht durchziehen würde. Wieder einmal wurden die Befürchtungen zur Realität, als Binance am 9. November von der Absichtserklärung zurücktrat und sich dabei auf "die jüngsten Nachrichtenberichte über falsch verwaltete Kundengelder und angebliche Ermittlungen von US-Behörden" berief. An diesem Tag berichtete das Wall Street Journal, dass sich die Liquiditätslücke von FTX auf 8 Milliarden Dollar beläuft.

Ein Konkurs und ein Hacking-Angriff zum Abschluss

Nachdem es nicht gelungen war, Kapital zu beschaffen, meldeten am 11. November mehr als 130 Unternehmen, die mit FTX.com, FTX US und Alameda Research verbunden sind, Konkurs gemäß Chapter 11 an, wobei der Alameda-Antrag Vermögenswerte und Verbindlichkeiten in Höhe von jeweils mindestens 10 Mrd. Dollar auswies.

Der Kern des Problems waren dabei Verluste bei Alameda, von deren Existenz die meisten FTX-Mitarbeiter nichts wussten. Einem Reuters-Bericht zufolge hielt Bankman-Fried am 6. November – dem Tag, an dem Binance ankündigte, seine FTT-Position aufzulösen – ein Treffen mit mehreren Führungskräften ab, um zu berechnen, wie viel Fremdkapital er benötigte, um den Fehlbetrag von FTX zu decken. Die Leiter der Regulierungs- und Rechtsteams des Unternehmens, die an dem Treffen teilnahmen, enthüllten gegenüber Reuters, dass FTX rund 10 Milliarden Dollar an Kundeneinlagen nach Alameda verlagert hatte. US-Aufsichtsbehörden untersuchen diese Angelegenheit. Als ob der Zusammenbruch von FTX nicht schon schlimm genug wäre – nur wenige Stunden nach dem Konkursantrag der Börse wurden bei einem mutmaßlichen Hack mehr als 600 Millionen Dollar aus FTX-Wallets abgezweigt, wobei viele Nutzer einen Kontostand von 0 Dollar in ihren FTX.com- und FTX US-Wallets meldeten. Bei dem Hacker handelte es sich wahrscheinlich um einen unerfahrenen Insider, der die Kraken-Börse nutzte, um einen Teil der gestohlenen Gelder loszuwerden. Der Chief Security Officer von Kraken bestätigte, dass die Identität des Angreifers bekannt ist, jedoch nicht öffentlich bekannt gegeben werde.

Der Zusammenbruch von FTX/Alameda wird über die negativen Folgen für die Kursentwicklungen hinaus auch erhebliche Konsequenzen für die breitere Kryptoindustrie haben. Es sind im Wesentlichen fünf Sektoren, die es in den kommenden Wochen und Monaten zu beobachten gilt:

So sagt beispielsweise Krypto-Investor Nic Carter, dass der „Proof of Reserves“ vorsehe, dass Verwahrungsunternehmen, die Kryptowährungen halten, öffentlich zugängliche Bescheinigungen über ihre Reserven erstellen sollten, die mit einem Nachweis der Benutzersalden (Verbindlichkeiten) abgeglichen würden. Nach den Ereignissen der letzten Woche haben Kryptobörsen Binance, Crypto.com, OKX, Kucoin, Huobi und Poloniex entweder veröffentlicht oder angekündigt, dass sie regelmäßige Proof of Reserves durchführen wollen. Vor allem Kraken hat bisher den Standard für Best Practices gesetzt und unterzieht sich halbjährlich einem kryptografischen Buchführungsverfahren durch externe Prüfer. Der sogenannte „Merkle-Ansatz“ von Kraken ermöglicht Kunden eine unabhängige Kontrolle, ob ihr Guthaben in die Prüfung des Proof of Reserves einbezogen wurde.

- Solana: Einem Bericht von Coindesk vom 2. November zufolge besitzt Alameda Solana-Tokens SOL im Wert von rund 1,2 Milliarden US-Dollar – etwa 10 Prozent des zirkulierenden Angebots des Kryptoassets. Darüberhinaus hielt Alameda verschiedene Token des Solana-Ökosystems, beispielsweise SRM, MAPS, OXY und FIDA.

Einordnung

FTX Gründer Bankman-Fried und Alameda waren frühe Investoren von Solana. FTX scheiterte beim Versuch, große Mengen von SOL zu verkaufen, um die Liquidität zu erhöhen. Es setzte damit eine Liquidationskaskade in Gang, die weitere Verkäufe auslöste. Außerdem zeigten die Daten, dass die Validierer Millionen von SOL entwerteten, was eine potenzielle Bedrohung für die Sicherheit der Kette darstellte. Glücklicherweise stellte sich später heraus, dass der größte Teil der Entnahmen lediglich operativer Natur war: 28,5 Millionen SOL wurden im Rahmen des Delegationsprogramms der Solana-Stiftung neu besichert. Dem Solana-Ökosystem könnten schwierige Zeiten bevorstehen, denn viele seiner dApps werden in den kommenden Wochen Stresstests unterzogen.

Unsere Einschätzung

Wir sind jedoch der Ansicht, dass Solana über FTX/Alameda hinausgewachsen ist und eine lebendige und loyale Gemeinschaft von Entwicklern angezogen hat, die sich auf den langfristigen Erfolg von Solana konzentriert – Solana ist dadurch nicht in seiner Existenz bedroht.

- Institutionelle Investoren: FTX hat in sieben Finanzierungsrunden 1,8 Milliarden US-Dollar von mehr als 80 Investoren, darunter Sequoia, Temasek und Softbank, eingesammelt und im Januar dieses Jahres eine Bewertung von 32 Milliarden Dollar erreicht. Sequoia hat den Wert seiner FTX-Beteiligung bereits auf Null gesenkt. Viele dieser Investoren stehen nun wegen des Vorwurfs, hier mangelnde Sorgfalt an den Tag gelegt zu haben, unter öffentlicher Beobachtung.

Unsere Einschätzung

Die harte Realität ist, dass Bankman-Fried sich selbst als Gesicht der Branche positioniert hat, und es ist wahrscheinlich, dass einige institutionelle Investoren in den kommenden Monaten zögern werden, in den Krypto-Space einzusteigen, um Reputationsrisiken zu vermeiden. Andererseits werden andere erkennen, dass das Scheitern einer zentralisierten Einheit (Intermediär) nicht das Scheitern von Blockchain-Systemen oder dezentralen Protokollen bedeutet.

- Kreditgeber: Es ist von entscheidender Bedeutung, das Systemrisiko zu berücksichtigen, d. h. das Risiko, dass sich ein schuldenbedingter Kollaps in einem Teil des Systems auf andere verbundene Protokolle und Unternehmen ausbreitet. Die Implosion von FTX und Alameda wird wellenartige Effekte auf verschiedene Parteien haben, die von ihnen abhängig sind. So hat beispielsweise der Krypto-Kreditgeber BlockFi bereits die Abhebungen seiner Kunden pausiert und argumentiert, dass er angesichts der Unklarheit über den Konkurs von FTX nicht wie gewohnt arbeiten kann. FTX hatte im Juli einen Vertrag unterzeichnet, der dem Unternehmen die Option einräumte, BlockFi zu kaufen, nachdem es dem Unternehmen eine Kreditlinie von 250 Millionen US-Dollar eingeräumt hatte.

Darüber hinaus hat der bankrotte Krypto-Kreditgeber Voyager Digital sein Bieterverfahren wieder eröffnet und zugegeben, dass er 3 Millionen Dollar für FTX bereithält. Erst im vergangenen September zahlte FTX 1,4 Milliarden Dollar, um ein Bietergefecht zum Erwerb der Vermögenswerte von Voyager zu gewinnen. Andere Kreditgeber in diesem Bereich waren ebenfalls betroffen. So verkaufte Genesis Sicherheiten, was zu einem Verlust von 7 Millionen Dollar bei allen Kontrahenten führte, und räumte ein, dass in seinem Derivategeschäft über 175 Millionen Dollar an gesperrten Mitteln in FTX gebunden sind. Auch das Kreditprotokoll TrueFi weist ein unbesichertes Darlehen in Höhe von 7,8 Millionen Dollar an Alameda aus.

Es ist wichtig zu wissen, dass die Auswirkungen dieses kreditfinanzierten Zusammenbruchs immer noch am Markt zu spüren sind und es wahrscheinlich Wochen dauern wird, bis sie vollständig überwunden sind.

- Zentrale Handelsplätze: Ein positives Ergebnis des FTX-Debakels ist, dass es die Selbstregulierung von Kryptowährungen beschleunigen wird. Zentrale Börsen und dementsprechend auch Verwahrungsdienstleister werden nach und nach ein routinemäßiges Proof-of-Reserve-Programm einführen müssen, um das Vertrauen der Kunden zu gewinnen.

- Regulierung: Der Bereich mit der größten Unsicherheit ist die Reaktion der Regulierungsbehörden auf den Zusammenbruch von FTX. Bankman-Fried hatte seit letztem Jahr öffentlich Lobbyarbeit in Washington betrieben und sich mit namhaften Regulierungsbehörden wie der CFTC-Kommissarin Caroline Pham getroffen. Am 19. Oktober veröffentlichte Bankman-Fried seine "Possible Digital Asset Industry Standards" (DCCPA). Er beschrieb das Dokument als "eine Reihe von Standards, die wir als Branche erlassen könnten, um Klarheit zu schaffen und die Kunden zu schützen, während wir auf eine vollständige bundesstaatliche Regulierung warten". Tatsächlich wurde der DCCPA von DeFi-Befürwortern aber stark kritisiert, da er – so die Kritiker – den Status von DeFi als zensurresistentes und offenes Finanzsystem bedroht. Die FTX-Pleite hat das DCCPA wahrscheinlich zum Scheitern gebracht, aber welche anderen gesetzgeberischen (Re-)Aktionen werden folgen?

Erstens müssen die Regulierungsbehörden verstehen, dass FTX und Alameda undurchsichtige und vertrauensbasierte zentralisierte Einheiten waren, die es ihnen ermöglichten, unter der Oberfläche zu agieren. Bei DeFi ermöglichen selbstverstärkende intelligente Verträge auf einer öffentlichen Blockchain ein transparenteres und nachhaltigeres System. DeFi sollte nicht unter den Folgen des Fehlverhaltens von CeFi leiden. Darüber hinaus ist es an der Zeit, dass die US-Regulierungsbehörden ihre Hinhaltetaktik aufgeben und klare Regulierungsrichtlinien vorgeben. Der CEO von Coinbase, Brian Armstrong, hätte sich nicht klarer ausdrücken können: "Die SEC hat es versäumt, hier in den USA regulatorische Klarheit zu schaffen, so dass viele amerikanische Investoren (und 95 Prozent der Handelsaktivitäten) ins Ausland abgewandert sind."

Leena ElDeeb ist als Research Associate Mitglied des Research-Teams von

21.co, vormals

21Shares

und ursprünglich Wirtschaftsjournalistin. Für 21Shares untersucht und

erklärt sie den Kryptomarkt mit einem besonderen Fokus auf

regulatorische und ökologische Auswirkungen.

Carlos Gonzales ist ebenfalls Research Associate bei 21Shares