Julian Howard / Bild: GAM Investments

Die chinesischen Aktienmärkte sind seit der Ankündigung des Konjunkturprogramms im September stark gestiegen. Die Bewertungen, kombiniert mit wachsendem Optimismus, könnten den Markt noch weiter stützen. Der Mangel an einschneidenden Reformen deutet jedoch darauf hin, dass für Anleger Zurückhaltung vor einem größeren Engagement der beste Ansatz sein könnte.

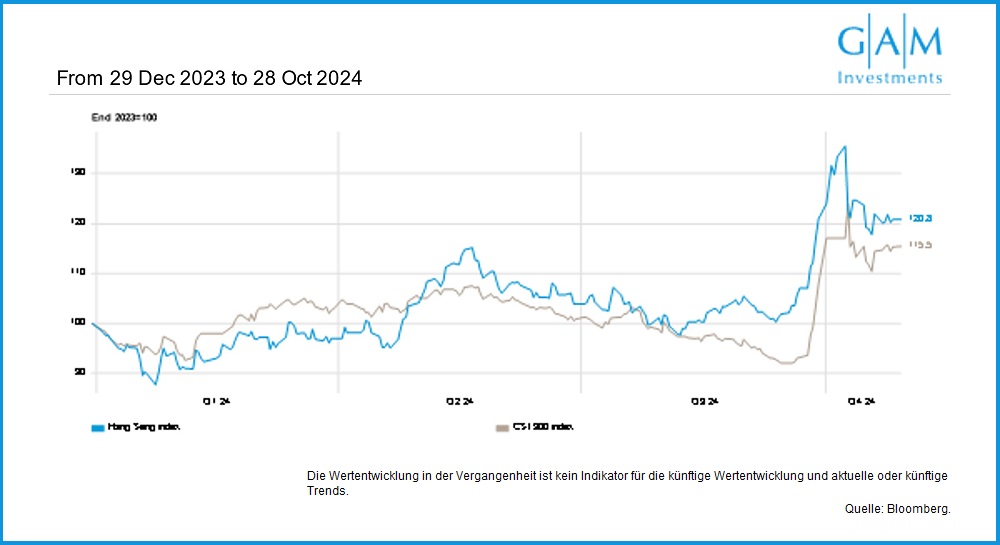

Ist China nun reif für Investitionen? Mit dieser Frage beschäftigen sich Anleger seit dem Ende September angekündigten Konjunkturpaket. Die Maßnahmen umfassten Zinssenkungen, Kredite für Aktienrückkäufe und die Zusage künftiger steuerlicher Unterstützungen. Vor allem die Aktienrückkäufe haben den Aktienmarkt beflügelt, so dass der Hang Seng Index seit Jahresbeginn bis zum 31. Oktober 2024 um über 19 Prozent und der CSI 300 Index im gleichen Zeitraum um fast 14 Prozent gestiegen ist.

Warum die chinesischen Verbraucher nur langsam Bilanz ziehen könnten

Dass etwas getan werden musste, war kaum zu bezweifeln. Chinas Verbraucher befinden sich inmitten einer Immobilienkrise in einer Flaute. Das Wirtschaftswachstum wird laut einer aktuellen Bloomberg-Umfrage im Jahr 2024 bei nur 4,8 Prozent liegen: unter dem offiziellen Ziel von 5 Prozent und weit unter den über 7 Prozent von vor zehn Jahren. Auch, wenn ein Anstieg des Aktienmarktes oft als positives Signal gewertet wird, ist es in Wirklichkeit so, dass ein Vermögenseffekt die Fundamentaldaten nicht verändern wird, da weniger als zehn Prozent der chinesischen Haushalte Aktien besitzen, wie aus einem Papier der School of Economics der Universität Liaoning aus dem Jahr 2020 hervorgeht. Zum Vergleich: In den USA liegt der Aktienbesitz laut Gallup bei über 60 Prozent, und ein starker Markt kann den Menschen ein Stück Sicherheit für ihre Finanzen geben. Die Investoren in China werden dieses Paket eher im Hinblick auf seine Auswirkungen jenseits des Börsenrummels betrachten müssen, um eine fundierte Entscheidung darüber zu treffen, ob und wie viel Kapital sie in das Land investieren wollen.

China macht einen Sprung - die Ankündigung von Konjunkturmaßnahmen hatte

unmittelbare Auswirkungen auf die chinesischen Aktienmärkte:

Diese Bewertung lässt sich wahrscheinlich am besten anhand von vier Hauptkriterien vornehmen: S

timmung und Konsum, Produktivität, Demografie und Landreform. Wie wir sehen werden, ist das, was das Konjunkturprogramm nicht anspricht, genauso wichtig wie das, was es tut. Was die Stimmung und den Konsum betrifft, so bleibt der Immobilienmarkt, wie bereits erwähnt, der Stolperstein, der die Verbraucher davon abhält, ihre persönliche Bilanz zu verbessern und sich zu entscheiden, wieder Geld auszugeben. Die Nachrichtenlage an dieser Front bleibt düster. Nach offiziellen staatlichen Daten fielen die Preise für neue Eigenheime im August 2024 so schnell wie seit über neun Jahren nicht mehr, nämlich um -5,3 Prozent gegenüber dem Vorjahr. Eine Senkung der Zinssätze für bestehende Hypotheken sollte daher einen gewissen positiven Stimulierungseffekt haben. Doch die

ANZ Bank schätzt, dass jegliche Ersparnisse in einen Konsum von nur 0,05 Prozent des geschätzten chinesischen BIP 2024 umgewandelt werden, so düster ist die derzeitige Konsumstimmung. Die mit Spannung erwartete Pressekonferenz des Finanzministeriums am 12. Oktober war jedoch zurückhaltend, was die erforderlichen fiskalischen Details angeht, und wurde auf spätere Treffen von Parteifunktionären verschoben. Generell müssen auch die Verbraucher eine positivere Wirtschaftskultur und einen positiveren Ton wahrnehmen, damit sie ihre alten Kaufgewohnheiten wieder aufnehmen. Auch, wenn die meisten nicht direkt von dem harten Vorgehen gegen Korruption und Bestechung in den letzten Jahren betroffen waren, hat die allgemeine Botschaft, den verschwenderischen Konsum einzuschränken, doch ein wenig zu sehr ins Schwarze getroffen.

LVMH meldete im Juli, dass seine Umsätze in Asien (einschließlich China, aber ohne Japan) im zweiten Quartal um lockere 14 Prozent zurückgegangen sind, nach einem Rückgang von 6 Prozent im ersten Quartal6. Dies stimmt niemanden zuversichtlich.

Produktivität ist wichtig - chinesische E-Fahrzeuge sind nicht mehr aufladbar

Die Produktivität ist ein weiterer Bereich, der Chinas Wirtschaftswachstum wieder näher an die alten sieben Prozent pro Jahr heranbringen könnte. Das Konjunkturpaket selbst ist jedoch ein weiteres Zeichen für einen Eingriff in die Wirtschaft, und es gibt keine Anzeichen dafür, dass staatlich gelenkte Investitionen in bevorzugte Sektoren neu überdacht werden sollen. Elektrofahrzeuge (EVs) sind ein gutes Beispiel für das aktuelle Problem. Laut Bloomberg sammeln sich derzeit überschüssige Elektroautos auf unkrautüberwucherten Parkplätzen im ganzen Land, da nicht weniger als 100 Elektroautohersteller um die begrenzten Geschäftsmöglichkeiten im Inland konkurrieren, während sie auf den ausländischen Zielmärkten mit Protektionismus zu kämpfen haben. Diese Fehlallokation von Ressourcen beeinträchtigt die Produktivität und das Wachstum, indem sie nicht subventionierte, aber dynamischere Unternehmen in anderen Sektoren lähmt.

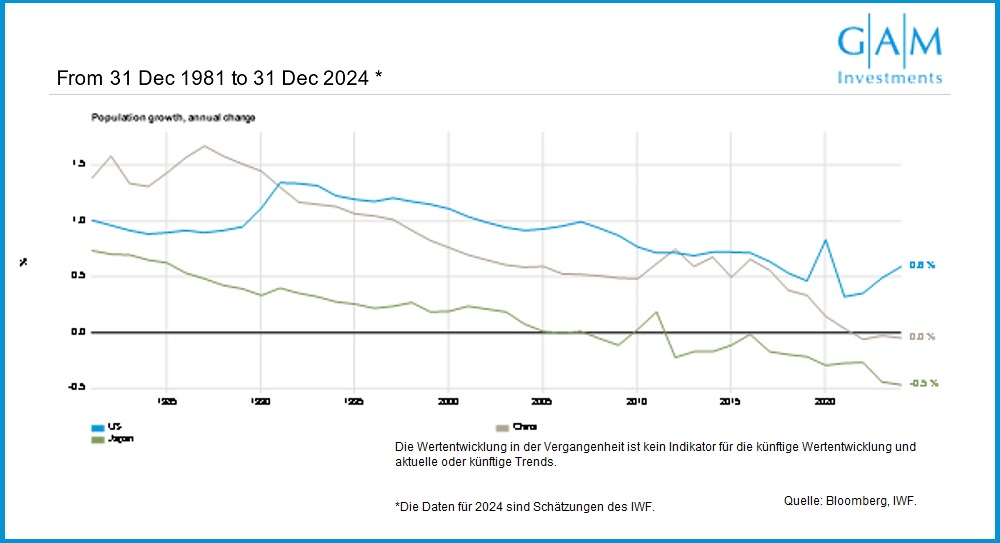

Auch die demografische Entwicklung wurde nicht thematisiert. Peking zögert, genaue Zahlen zu veröffentlichen, aus denen hervorgeht, dass chinesische Frauen auch nach der offiziellen Abschaffung der berüchtigten Ein-Kind-Politik im Jahr 2016 weniger Kinder bekommen haben. Seltsamerweise hat das Nationale Statistikamt 2017 die Veröffentlichung jährlicher Daten zu den Geburtenraten eingestellt. Der Internationale Währungsfonds veröffentlicht jedoch Zahlen zum Bevölkerungswachstum und schätzt nun, dass Chinas Bevölkerungswachstum bis Ende 2024 völlig zum Stillstand kommen wird. Sofern es nicht zu einer Produktivitätsrevolution kommt, wird sich der Rückgang der Bevölkerung im erwerbsfähigen Alter auf Dauer negativ auf die Wirtschaft auswirken. In einem offenen Eingeständnis räumte die Nationale Institution für Finanzen und Entwicklung im Juni ein: "Da die Bevölkerungszahl ihren Höhepunkt erreicht, zeigt China Anzeichen einer Japanisierung.

Land und Leistung - wie Reformen der Eigentumsrechte an landwirtschaftlichen Betrieben das Wachstum fördern könnten

Auch die Bodenreform wurde bei den jüngsten Konjunkturankündigungen geflissentlich ignoriert. In China existieren zwei unterschiedliche Rechtssysteme für städtischen und ländlichen Grundbesitz. Ersterer ist direktes Eigentum des Staates und wird an Unternehmen und Einzelpersonen auf der Grundlage von Verträgen mit unterschiedlicher Dauer je nach der zugewiesenen Nutzung verpachtet. Diese Verträge verlängern sich in der Regel, sodass die Besitzverhältnisse denen von Privateigentum ähneln. Ländlicher Grundbesitz hingegen ist Eigentum von Kollektiven und kann nur unter den Mitgliedern desselben Kollektivs gehandelt werden, was die Landwirte effektiv daran hindert, mit Grundbesitz zu handeln oder es als Kreditsicherheit zu verwenden. Das wiederum schränkt die Möglichkeit ein, Kapital für neue Wege einzusetzen, und so viele Chinesen auf dem Land in die Städte zwingt. Meng Xiaosu, ein pensionierter Beamter, der in den 1990er Jahren die chinesische Bodenreformpolitik mitgestaltet hat, erklärte auf einem Forum Anfang dieses Jahres: "Wenn ländlicher Grundbesitz handelbar gemacht wird, kann dies meiner Meinung nach die chinesische Wirtschaft wieder auf eine jährliche Wachstumsrate von mehr als acht Prozent für mehr als zwei Jahrzehnte bringen". So gesehen sieht das Konjunkturpaket zunehmend wie eine verpasste Chance aus.

Baby-Pessimisten - das Bevölkerungswachstum in China wird in diesem Jahr voraussichtlich zum Stillstand kommen:

Es ist leicht, skeptisch zu sein, und man sollte anerkennen, dass Chinas jüngste politische Äußerungen zumindest eine konzertierte Anstrengung darstellen, um das Wachstum in einer Weise anzukurbeln, wie es seit 2008 nicht mehr der Fall war. Die Aktienmärkte des Landes könnten sich auch weiterhin an der berauschenden Kombination aus günstigen Bewertungen und unerwartet starken Konjunkturmaßnahmen der Regierung erfreuen, die in der Vergangenheit so oft die Aktienmärkte in aller Welt erschüttert hat. Und jede Erleichterung an der chinesischen Immobilienfront wird den geplagten chinesischen Verbrauchern zweifellos sehr willkommen sein. Die langfristigen Auswirkungen des Konjunkturpakets bleiben jedoch etwas unklar, da es nicht die Gesamtheit der langjährigen Herausforderungen Chinas angeht. Selbst, wenn man die Einzelheiten des Steuerpakets abwartet, fühlt es sich einfach nicht wie einer der großen Sprünge nach vorn an, die die chinesische sozioökonomische Geschichte prägen. Deng Xiaopings Slogan "Reich werden ist glorreich" und die damit verbundenen liberalisierenden Reformen fühlen sich sehr weit entfernt an von den heutigen, eher mürrischen Themen "Gemeinsamer Wohlstand" und "Neue Produktivkräfte" und der damit verbundenen staatlich gelenkten Wirtschaftsführung. Neue Regeln, Säuberungsaktionen und Verhaftungen von Unternehmern sorgen für ein unsicheres Geschäftsumfeld, das die Art von privatem Unternehmertum verhindert, die das Lebenselixier dynamischer Volkswirtschaften in Asien und dem Rest der Welt darstellt. Darüber hinaus birgt China für Anleger geopolitische Risiken im Zusammenhang mit dem heiklen Thema Taiwan und den Beziehungen zu Russland. Zudem werden nach den US-Wahlen mit ziemlicher Sicherheit weitere Zölle auf chinesische Waren verhängt, da die "America-first"-Politik auf beiden Seiten der politischen Kluft Anklang findet. Für Anleger spricht all dies eher für eine bescheidene, aber wachsame Beteiligung an den chinesischen Märkten auf Indexebene als für ein neues, übergroßes Engagement. Dies ist weniger unambitioniert, als es klingt. Sollte die chinesische Wirtschaft wirklich einen Aufschwung erleben, werden die chinesischen Aktienmärkte zu einem späteren Zeitpunkt immer noch reichlich Gelegenheit bieten, sich in größerem Umfang zu beteiligen.

Julian Howard ist Lead Investment Director für Multi-Asset Class Solutions (MACS) bei

GAM Investments,

ein unabhängiger, in der Schweiz börsenkotierter Asset Manager. Die

verwalteten Vermögen beliefen sich per 30. September 2023 auf insgesamt

CHF 64.9 Milliarden, wovon CHF 20.2 Milliarden auf das Investment

Management und CHF 44.7 Milliarden auf das Fund Management Services

entfallen. Der Hauptsitz von GAM Investments befindet sich in Zürich.

GAM Investments wurde 1983 gegründet und hat seinen Sitz an der

Hardstrasse 201 in Zürich, 8037 Schweiz.

Die hierin enthaltenen Informationen dienen

nur zu Informationszwecken und sind nicht als Anlageberatung zu

verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können

sich ändern und spiegeln die Sichtweise von GAM im aktuellen

wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit

der hierin enthaltenen Informationen wird keine Haftung übernommen. Die

Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle

oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich

der Veranschaulichung und sind nicht als direktes Angebot,

Anlageempfehlung oder Anlageberatung oder als Aufforderung zur

Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die

Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder

Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus

dem von den Portfoliomanagern abgedeckten Wertpapieruniversum

ausgewählt, um dem Leser ein besseres Verständnis der dargestellten

Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht

notwendigerweise von jedem Portfolio gehalten und stellen weder

Empfehlungen der Portfoliomanager noch eine Garantie für die

Verwirklichung der Ziele dar.

Dieses Material enthält zukunftsgerichtete Aussagen in Bezug auf die

Ziele, Möglichkeiten und die zukünftige Performance des US-Marktes im

Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von

Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant",

"geschätzt", "potenziell" und anderen ähnlichen Begriffen

gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a.

Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den

Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie

unterliegen verschiedenen Faktoren, einschließlich, aber nicht

beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen,

Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte,

Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder

Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene,

staatliche, regulatorische und technologische Faktoren, die sich auf die

Geschäftstätigkeit eines Portfolios auswirken und dazu führen können,

dass die tatsächlichen Ergebnisse erheblich von den prognostizierten

Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und

beinhalten eine Reihe von bekannten und unbekannten Risiken,

Ungewissheiten und anderen Faktoren, und dementsprechend können die

tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen

zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen

werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich

nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten.

Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch

eine andere natürliche oder juristische Person übernimmt eine

Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen,

späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin

gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht

wurden.