Leena ElDeeb und Karim AbdelMawla/ Bild: 21Shares

- Pleite von Silicon Valley und Signature Bank bringen USDC kurzfristig in Bedrängnis

- 21Shares Research Team zieht mögliche Folgen der Bankenkrisen in Betracht

Die Krise zweier großer amerikanischer Banken war im Laufe der letzten Tage ein präsentes Thema für Märkte, Börsen und Medien – und doch zeigte sich der Kryptomarkt ihr gegenüber resilient. Neben der

Silicon Valley Bank (SVB) stürzte im Laufe dieser Woche auch die New Yorker

Signature Bank in die Krise und wurde kurz darauf behördlich geschlossen. Es ist nach der kalifornischen Silvergate Bank die dritte in die Krise geratene Bank.

Dass Krypto-Assets währenddessen anstiegen –

Bitcoin und

Ethereum um je 7,9 und 7,1 Prozent, der gesamte Kryptomarkt im Vergleich zur letzten Woche um fünf Prozent – führen einige auf Erwartungen und angestammte Rollen zurück: Der Rolle von Bitcoin als zunehmende Alternative für ein nichtstaatliches Geldsystem mit dem zugehörigen Ökosystem und die Erwartung des bevorstehenden Shanghai-Upgrades von Ethereum. Hinter den beiden Assets reiht sich die Scaling-Lösung Polygon und unter den DeFi-Lösungen Lido mit Wertzuwächsen von 5,3 und 3,1 Prozent ein.

In diesem Bericht gehen wir auf die Frage ein, was im Laufe der letzten Woche passiert ist, die Auswirkungen auf die Märkte, und was man nun erwarten kann.

Abb. 1: Entwicklung nach TVL (total valued locked) und Renditen der größten Kryptoassets

Quelle: Coingecko, DeFi Llama. 13.3.2023

Silvergate, die Silicon Valley Bank und die Entkoppelung von USDC

Die Krise und darauf folgende Pleite der Silvergate-Bank (sowie ihres Mutterunternehmens) am vergangenen Mittwoch legten den Grundstein für die Ereignisse der folgenden Tage, zu denen auch ein zeitweiliger „Depeg“ der USD Coin– also ein Abweichen ihres Wertes vom Bezugswert – gehörte. Beginnen wir von Anfang an.

8. März:

Silvergate Capital, das Mutterunternehmen der Silvergate Bank, kündigte am Mittwoch an, dass es seine Geschäftstätigkeit einstellen und die Bank aufgrund aktueller Entwicklungen – auch als Folge des FTX-Zusammenbruchs – liquidieren wird.

10. März: In den USA kommt es zu der zweitgrößten Bankenpleite überhaupt. Die US Federal Deposit Insurance Corporation (DIFC) übernimmt die Kontrolle über die

Silicon Valley Bank (SVB), nachdem diese Einleger nicht ausgezahlt hatte.

Circle – der Herausgeber der Stablecoin USDC – gab bekannt, dass 3,3 Mrd. Dollar (das entspricht 8 Prozent) seiner Reserven, mit denen die Stablecoin USDC unterlegt ist, bei der SVB verbleiben. Dadurch entsteht ein Verkaufsdruck bei USDC.

Coinbase und

Binance unterbinden zeitweise die Möglichkeit, USDC und US-Dollar umzutauschen.

11. März:

Die an einen Wert von exakt 1 US-Dollar gebundene Stablecoin USDC fällt auf einen Wert von 0,87 Dollar. Der Betreiber Circle kündigte an, für USDC einzustehen und etwaige Fehlbeträge mit eigenen Mitteln zu decken, gegebenenfalls unter Einbeziehung von Fremdkapital.

USDC wird zu 77 Prozent (32,4 Mrd. Dollar) mit kurzlaufenden US-Schatzanweisungen über den Geldmarktfonds von BlackRock und zu 23 Prozent (9,7 Mrd. Dollar) mit Bargeld bei einer Reihe von US-Finanzinstituten wie Silvergate, Signature Bank und SVB besichert.

MakerDAO bringt einen Dringlichkeitsantrag zur Begrenzung des Engagements in USDC ein.

Abb. 2: Ein Überblick über die USDC/USDT-Umtäusche auf der Plattform Curve

Quelle: 21shares on Dune Analytics

Nach der Bekanntmachung von Circle über die Hinterlegung von

Kapital bei der SVB verzeichneten Ethereum-Börsen wie Curve ein

Rekordvolumen von 6,7 Mrd. US-Dollar, da sich Händler mit Hedges auf der

Stablecoin Tether (USDT) vor einen Absturz von USDC absicherten.

12. März:

Die US-Finanzaufsichtsbehörden übernehmen die Kontrolle über die Signature Bank.

Eine gemeinsame Erklärung der Federal Reserve, des Finanzministeriums und der FDIC wird veröffentlicht. Deren Inhalt lautet:

Die Einleger der SVB und anderer Banken werden entschädigt. Die Einleger der SVB können ab Montag, dem 13. März, auf ihr gesamtes Geld zugreifen. Der Steuerzahler wird keine Verluste im Zusammenhang mit der Abwicklung der Silicon Valley Bank tragen müssen.

Aktionäre und bestimmte unbesicherte Gläubiger werden nicht geschützt.

13. März:

Jeremy Allaire, der CEO von Circle, bestätigt, dass die USDC-Reserven in ihrer Gesamtheit sicher seien und dass der Transfer der verbleibenden SVB-Gelder an die Bank of New York (BNY) Mellon abgeschlossen sein würde, sobald die Banken in den USA nach einem turbulenten Wochenende ihre Arbeit wieder aufgenommen haben würden.

Der Kurs von USDC steigt wieder auf 1 Dollar.

Wie geht es weiter?

Es wird Lockerungen der Bedingungen zur Erhöhung der Liquidität geben: In den USA werden Banken im Rahmen des Bank Term Funding Program (BTFP) Kredite mit einer Laufzeit von bis zu einem Jahr ausgeben und dabei Anleihen und Staatsanleihen als Sicherheiten verwenden können. Diese Initiative wird ergriffen, damit die Fed ihr Programm zur quantitativen Straffung (QT) nicht beenden muss und ihre Bemühungen zur Eindämmung der Inflation zunichtemacht. Da die aktuelle Liquiditätsverknappung durch Zinserhöhungen jedoch eine Rolle in den aktuellen Problemen des Bankensystems gespielt hat – das legt auch Goldman Sachs nahe – könnte sich etwas am Zinsniveau ändern. Eine Möglichkeit wäre ein leichter Wechsel von einem Hochzins- zu einem Plateau-Zinsregime.

Tatsächlich zeigen die Fed-Fonds-Futures jetzt eine 60-prozentige Wahrscheinlichkeit für eine Zinserhöhung um 0 BPS im März an, in Verbindung mit einer niedrigeren Schätzung für den FED-Finanzierungssatz von 5,1 Prozent, der von 5,7 Prozent in der letzten Woche gesunken ist.

Abb.3: Fed Funds Futures

Ein Gegenparteirisiko ist entstanden: In Zukunft werden Banken und Unternehmen, die ausschließlich Silicon-Valley-Unternehmen beliefern, wahrscheinlich anfälliger für Krisen dieser Art sein, da die Tech-Industrie durch die sich verschlechternden makroökonomischen Bedingungen des letzten Jahres in Mitleidenschaft gezogen wird. Das wahre Ausmaß der angestoßenen Dynamik wird sich wahrscheinlich erst in den nächsten Wochen zeigen, wie auch die Krisenverläufe im Falle Terra/Luna und FTX illustriert haben.

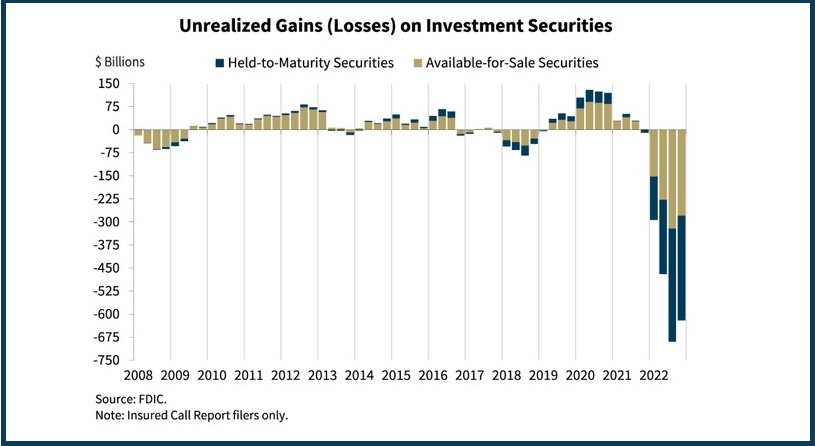

Dies könnte es auch für Kryptounternehmen schwieriger machen, ihre Tätigkeit mit den nötigen Investitionen fortzusetzen, da Signature und Silvergate bis jetzt sofortig verfügbares Abwicklungsnetzwerk bereitstellten, das für das Onboarding von Institutionen genutzt wurde, ganz zu schweigen von der Bereitstellung grundlegender Bankdienstleistungen. Der Zinsanstieg des letzten Jahres löste eine Diskrepanz zwischen Aktiva und Passiva aus, so dass mehr Banken für einen Ausfall anfällig sind, wenn sie ihre Positionen nicht durch Swaps abgesichert haben.

Abb. 4: Unrealized Gains/Losses on Investment Securities

Circle wird den Sturm überdauern: Das Hochzinsumfeld kommt Stablecoins-Emittenten wie Circle sogar zugute, da sie davon profitieren, dass sie die Fiat-Einlagen der Nutzer in US-Schatzanweisungen reinvestieren. Dieses Design hat Stablecoin-Emittenten in eine starke Position gebracht, in der sie einen Teil des Anleihenportfolios liquidieren können, um Rückzahlungen zu leisten, womit sie bereits mit der Liquidierung ihrer kurzfristigen Treasuries begonnen haben. Darüber hinaus wird ihre Situation durch die Tatsache gestärkt, dass Circle die Gewinne aus seinen Einlagen nicht mit den Token-Inhabern teilt. Circle dürfte also gut dastehen, solange die USDC weiter in hohem Maße in Umlauf sind und die drei anderen Banken, die aktuell die Vermögenswerte des Unternehmens verwahren, zahlungsfähig bleiben.

Es wird mehr Unterstützung für dezentrale Stablecoins geben: Obwohl Fiat-gestützte Stablecoins als die sichersten gelten, sind sie immer noch zentralisiert, da Emittenten in Schwierigkeiten geraten können, wenn ihre Hosting-Banken ausfallen. Darüber hinaus wird die Abhängigkeit und Verflechtung mit dem traditionellen Finanzsystem weiterhin einen Schatten auf die Widerstandsfähigkeit dieser Stablecoins bei systemischen Schocks werfen. Daher braucht die Kryptowirtschaft einen dauerhaften Stablecoin, der Ausfällen im traditionellen Bankensystem standhalten kann und gleichzeitig Stabilitätsgarantien bietet, die die Rückzahlungen der Nutzer honorieren. In dieser Hinsicht wird der Ruf nach neuen Stablecoin-Designs lauter werden, die durch eine Mischung aus hochwertigen, unkorrelierten und zensurresistenten Vermögenswerten unterlegt sind.

So diskutiert beispielsweise das Unternehmen Maker bereits über eine Überarbeitung der Sicherheiten der Stalbecoin DAI, um die Abhängigkeit von USDC zu verringern, während FRAX vorschlägt, seine Sicherheiten von USDC auf sfrxETH (ein neues ETH-Derivat des Frax-Protokolls mit liquiden Mitteln) umzustellen.

Bestimmte Dienstleister könnten anstreben, zu einer Bank zu werden: Ähnlich wie WeChat und Alipay Konten bei der chinesischen Zentralbank (PBOC) haben, könnte auch Circle auf einen ähnlichen Schritt drängen, der ihre Nutzer mit einer staatlichen Versicherung ergänzen würde, die dazu verwendet werden kann, Kunden in turbulenten Zeiten zu versorgen. Die Kryptobörse Kraken macht ebenfalls Fortschritte bei seinem Schritt, eine Bank zu werden, da das Unternehmen die Genehmigung von Wyoming erhalten hat, 2020 eine Zweckgesellschaft (SPDI) zu werden, die laut dem Leiter der Rechtsabteilung der Börse nun "sehr bald" an den Start gehen wird.

Die Volatilität wird sich (auch bei Kryptos) erhöhen: Bis neue Bankpartner auftauchen, wird die Liquidität auf breiter Front begrenzt sein, was zu höheren Spreads und potenziell aggressiven Marktbewegungen führt. Obwohl USDC fast vollständig umgeschrieben ist und von vielen Anlegern bevorzugt wird, wird die Skepsis gegenüber dem Besitz eines vollständig auf den USA basierenden Stablecoins aufgrund des regulatorischen und politischen Risikos zunehmen. Ein Abfluss von Stablecoins aus dem Ökosystem könnte zu einer Verknappung der Liquidität führen. Börsen könnten sich um Liquidität bemühen, bis sie die Lücke füllen, die durch den Zusammenbruch und die Übernahme der SBV-, Signature- und SilverGate-Banken entstanden ist.

Kann Bitcoin zum „sicheren Hafen“ werden? Obwohl auch Bitcoin nicht risikofrei ist, kommt ihm in der aktuellen Entwicklung ein Ruf als sicheres Asset zu, da es als dezentrales Netzwerk unabhängig von jeglichen Regierungsinstanzen und somit vor möglichen politischen und wirtschaftlichen Einmischungen ist. Insgesamt hat das Versagen der Banken das Wertangebot von BTC als nichtstaatliches Geldsystem und aufstrebendes Wertaufbewahrungsmittel wiederbelebt. Der Kryptobörsen-Betreiber Binance hat diesen Ansatz bereits aufgegriffen und angekündigt, dass er die verbleibenden Binance USD (BUSD) des Sanierungsfonds, den er als Folge der FTX-Krise eingerichtet hatte, investieren wird – in native Krypto-Vermögenswerte wie BTC, ETH, BNB und andere.

Leena ElDeeb ist als Research Associate Mitglied des Research-Teams von

21.co,

vormals 21Shares und ursprünglich Wirtschaftsjournalistin. Für 21Shares

untersucht und erklärt sie den Kryptomarkt mit einem besonderen Fokus

auf regulatorische und ökologische Auswirkungen.

Karim AbdelMawla ist Research Associate bei

21.co,

wo er Einblicke in das globale Kryptoasset-Ökosystem bietet. Er

studierte Internationale Beziehungen und Journalismus. Vor 21Shares

arbeite Karim arbeitete als Forschungspraktikant am Cambridge Center for

Alternative Finance. Dort arbeitete an der Veröffentlichung der 3.

globalen Kryptoasset Benchmarking-Studie über die globale Digital

Asset-Industrie mit. Karim studiert zudem derzeit im Master über

Blockchain und digitale Währung an der Universität von Nikosia.

Das in dieser

Pressemitteilung enthaltene Material dient ausschließlich

Informationszwecken. Die 21Shares AG und ihre verbundenen Unternehmen

empfehlen keine Maßnahmen auf der Grundlage dieser Informationen. Das

Material ist nicht als Angebot oder Empfehlung zum Kauf oder Verkauf

eines Wertpapiers, noch als Anlageberatung auszulegen. Darüber hinaus

stellen diese Informationen keine Zusicherung dar, dass die hier

beschriebenen Anlagen für eine Person geeignet oder sinnvoll sind. Die

Wertentwicklung in der Vergangenheit ist kein Indikator für künftige

Kursentwicklungen

This document and the information contained herein are not for

distribution in or into (directly or indirectly) the United States,

Canada, Australia or Japan or any other jurisdiction in which the

distribution or release would be unlawful. This document does not

constitute an offer of securities for sale in or into the United States,

Canada, Australia or Japan. This document does not constitute an offer

to sell, or a solicitation of an offer to purchase, any securities in

the United States. The securities of 21Shares AG to which these

materials relate have not been and will not be registered under the

United States Securities Act of 1933, as amended (the "Securities Act"),

and may not be offered or sold in the United States absent registration

or an applicable exemption from, or in a transaction not subject to,

the registration requirements of the Securities Act. There will not be a

public offering of securities in the United States.This document is

only being distributed to and is only directed at: (i) to investment

professionals falling within Article 19(5) of the Financial Services and

Markets Act 2000 (Financial Promotion) Order 2005 (the "Order"); or

(ii) high net worth entities, and other persons to whom it may lawfully

be communicated, falling within Article 49(2)(a) to (d) of the Order

(all such persons together being referred to as "relevant persons"); or

(iv) persons who fall within Article 43(2) of the Order, including

existing members and creditors of the Company or (v) any other persons

to whom this document can be lawfully distributed in circumstances where

section 21(1) of the FSMA does not apply. The Securities are only

available to, and any invitation, offer or agreement to subscribe,

purchase or otherwise acquire such securities will be engaged in only

with, relevant persons. Any person who is not a relevant person should

not act or rely on this document or any of its contents. In any EEA

Member State (other than the Austria, Belgium, Denmark, Finland, France,

Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the

Netherlands, Norway, Spain and Sweden) that has implemented the

Prospectus Regulation (EU) 2017/1129, together with any applicable

implementing measures in any Member State, the "Prospectus Regulation")

this communication is only addressed to and is only directed at

qualified investors in that Member State within the meaning of the

Prospectus Regulation. Exclusively for potential investors in Austria,

Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland,

Italy, Luxembourg, Malta, the Netherlands, Norway, Spain and Sweden the

2019 Base Prospectus (EU) is made available on the Issuer’s website

under www.21Shares.com. The approval of the 2019 Base Prospectus (EU)

should not be understood as an endorsement by the SFSA of the securities

offered or admitted to trading on a regulated market. Eligible

potential investors should read the 2019 Base Prospectus (EU) and the

relevant Final Terms before making an investment decision in order to

understand the potential risks associated with the decision to invest in

the securities. You are about to purchase a product that is not simple

and may be difficult to understand. This document is not an offer to

sell or a solicitation of an offer to buy or subscribe for securities of

21Shares AG. Neither this document nor anything contained herein shall

form the basis of, or be relied upon in connection with, any offer or

commitment whatsoever in any jurisdiction. This document constitutes

advertisement within the meaning of the Swiss Financial Services Act and

not a prospectus. Copies of the current Base Prospectus dated 13

November 2020 are available free of charge from the website of the

Issuer. Subject to applicable securities laws, the Base Prospectus and

the final terms of any product mentioned herein can be obtained from

21Shares AG on the website. Copies of this document may not be sent to

jurisdictions, or distributed in or sent from jurisdictions, in which

this is barred or prohibited by law. The information contained herein

does not constitute an offer to sell or the solicitation of an offer to

buy, in any jurisdiction in which such offer or solicitation would be

unlawful prior to registration, exemption from registration or

qualification under the securities laws of any jurisdiction.