Festverzinsliche Anlagen: Ein unbeständiges Makroumfeld

Die US-Notenbank (Fed) hat erst vor wenigen Wochen ihren Zinssenkungszyklus eingeläutet und den Leitzins im ersten Schritt gleich um ganze 50 Basispunkte (Bps) gesenkt. Angesichts der Stärke der US-Wirtschaft haben die Märkte ihre Erwartungen an weitere Zinssenkungen jedoch bereits heruntergeschraubt.

Den Anstoß für die kräftige Zinssenkung gaben höhere Arbeitslosenzahlen in Verbindung mit einer nachlassenden Inflation. Bemerkenswert an der ersten Fed-Zinssenkung seit viereinhalb Jahren war vor allem die Höhe des Zinsschritts (50 Bps anstatt 25 Bps) zu einem Zeitpunkt, zu dem US-Aktien Kurshöchststände markieren und die Credit Spreads in den USA so eng sind wie nie zuvor.

Höhere und volatilere Inflation

Die seit der Fed-Sitzung im September veröffentlichten Konjunkturdaten sind stärker als erwartet ausgefallen. Die jüngsten Zahlen zur Beschäftigung außerhalb der Landwirtschaft zum Beispiel zeigen, dass der Arbeitsmarkt trotz eines leichten Anstiegs der Arbeitslosenquote weiterhin solide ist. Seit der Pandemie neigen die Märkte dazu, die neuesten Daten in die Zukunft zu extrapolieren. Daher ist es wichtig, die größeren strukturellen Themen im Auge zu behalten, die sich auf den Konjunkturzyklus auswirken.

Zusammen mit dem starken Aufwärtstrend der Risikomärkte stützen höhere staatliche Ausgaben und die gute finanzielle Verfassung der privaten Haushalte und Unternehmen die US-Wirtschaft. Dadurch hat diese dem Druck durch das hohe Zinsniveau der letzten mehr als zwei Jahre relativ gut standhalten können.

In einer Welt mit einem geringeren Arbeitskräfte- und Rohstoffangebot kommt es sehr viel schneller zu einer Inflation. Das ist ein wichtiger Unterschied gegenüber den 2010er Jahren. Sehr deutlich wird dies in Umfragen unter US-Haushalten, die signalisieren, dass sich die Haushalte heute mit einer viel höheren und volatileren Inflation konfrontiert sehen. Durch diese Kombination von Versorgungsengpässen bei wichtigen Ressourcen mit einer höheren Nachfrage unterscheidet sich das aktuelle Umfeld vom vorherigen.

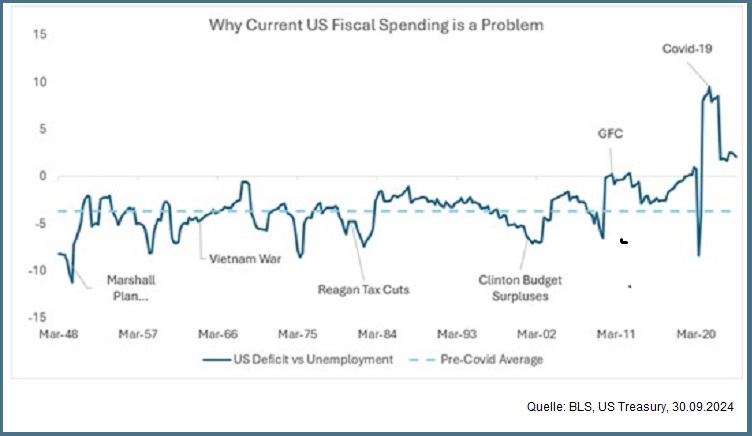

Warum die aktuellen Haushaltsausgaben der USA ein Problem darstellen

Die obige Grafik verdeutlicht die ungewöhnliche Natur der aktuellen Ausgabenpolitik der Regierung. Vor der Pandemie, als die Wirtschaft stark war und die Arbeitslosenquote niedrig, wurden die Staatsausgaben zurückgeführt. Diese fiskalpolitische Reaktion war angemessen, da Regierungen in einem solchen Szenario trotz höherer Steuereinnahmen weniger für Arbeitslosenunterstützung ausgeben.

Seit der Pandemie ist das Gegenteil der Fall: Mit der Erholung der Wirtschaft sind die Staatsausgaben gestiegen. Das letzte, was eine gut laufende Wirtschaft braucht, ist jedoch eine noch höhere Nachfrage und damit eine höhere Inflation. Die höheren öffentlichen Ausgaben sind ein wichtiger Grund, warum die US-Wirtschaft trotz des aggressivsten Zinserhöhungszyklus seit einer Generation nicht in eine Rezession abgerutscht ist.

Weitere Ausgaben in Sicht

Wir glauben, dass sich am Defizitszenario unter der neuen US-Regierung nichts ändern wird. Die Staatsverschuldung der USA, die aktuell bei 36 Billionen US-Dollar oder rund 120 Prozent des BIP liegt, wird voraussichtlich weiter steigen. Der IWF geht in seinem jüngsten Fiscal Monitor-Bericht davon aus, dass das Haushaltsdefizit der USA mehr als dreimal so hoch sein wird wie das Deutschlands.

Die Inflation in den USA hat sich zwar gegenüber ihrem 2022 erreichten Höchststand, dem höchsten Teuerungsniveau seit mehr als 40 Jahren, abgeschwächt, ist aber immer noch nicht wieder unter das 2-Prozent-Ziel der Fed gesunken. Geopolitische Unsicherheit, insbesondere der andauernde Konflikt im Nahen Osten, könnte die Ölmärkte destabilisieren. Gleichzeitig könnte der Ausgang der US-Wahlen zu Spannungen in den Bereichen Handel und Einwanderung führen und die Inflation anheizen.

Ein Faktor, der einen wichtigen Beitrag zur Bekämpfung des Inflationsdrucks leisten wird, sind höhere Zinsen. In ihrer jüngsten Zusammenfassung der Wirtschaftsprognosen schätzt die Fed den neutralen Zinssatz – das Zinsniveau, auf dem die Wirtschaft weder heiß läuft noch ausgebremst wird – auf 2,9 Prozent. Aktuell liegen die Zinsen in den USA mit 5 Prozent deutlich über diesem Niveau und fast auf dem höchsten Stand seit der globalen Finanzkrise.

Im Sommer sind die Anleihenrenditen unter dem Eindruck der zunehmenden Spekulationen über eine harte Landung oder Rezession über die gesamte Zinskurve hinweg gesunken. Angesichts des gemischteren Bilds der Wirtschaft, das die Daten seither zeichnen, haben die Renditen jedoch langsam wieder begonnen zu steigen. Der künftige Verlauf des Lockerungszyklus der Fed ist allerdings unklar und die Anleger haben unterschiedliche Erwartungen an Tempo und Ausmaß der Zinssenkungen. Für die Fed dürften die ersten 100 Basispunkte der einfachere Teil ihres Zinssenkungszyklus sein. Wie es 2025 weitergeht, bleibt offen.

Disclaimer

Wichtige Informationen:

Die in dieser Marketingmitteilung enthaltenen Informationen sind ausschließlich für Medienvertreter bestimmt und sollten von Privatanlegern oder anderen Personen nicht als Grundlage für finanzielle Entscheidungen herangezogen werden.

Diese Mitteilung, einschließlich aller darin enthaltenen Daten und Ansichten, ist keine Finanzwerbung im Sinne von MiFID II. Sie stellt in keiner Weise eine Aufforderung zur Investition oder eine Anlageberatung dar. Es werden alle Anstrengungen unternommen, um die Richtigkeit der bereitgestellten Informationen zu gewährleisten, aber es werden keine Zusicherungen oder Garantien gegeben.

Markt- und Wechselkursschwankungen können dazu führen, dass der Wert einer Anlage nicht nur steigt, sondern auch fällt, und Sie erhalten möglicherweise weniger zurück als ursprünglich investiert.

Die zum Ausdruck gebrachten Ansichten sind die des Fondsmanagers zum Zeitpunkt der Erstellung dieses Dokuments und entsprechen nicht unbedingt denen von Jupiter als Ganzes und können sich ändern. Dies gilt insbesondere in Zeiten, in denen sich die Marktbedingungen schnell ändern.

Herausgegeben in Deutschland von Jupiter Asset Management International S.A., eingetragene Anschrift: 5, Rue Heienhaff, Senningerberg L-1736, Luxemburg, die von der Commission de Surveillance du Secteur Financier zugelassen ist und reguliert wird.