Ethereum im Schatten von Bitcoin

Chancen und Hindernisse für die zweitgrößte Kryptowährung Ethereum

Der aktuelle Krypto-Bullrun wird von der breiten Öffentlichkeit vor allem mit einem Schlüssel-Asset in Verbindung gebracht: Bitcoin, das im Dezember den Wert von 100.000 US-Dollar überschritt und sich aktuell auf einem Niveau knapp leicht darüber bewegt. Im Zuge dieser Rallye offenbart sich einmal mehr ein typisches Phänomen der Krypto-Welt: Wenn Bitcoin ansteigt, profitiert auch der Gesamtmarkt davon, dies jedoch auf abweichende und oft volatilere Weise. Das kann sich zum einen darin äußern, dass manche Altcoins in Bullenmärkten sogar noch besser performen als der Platzhirsch Bitcoin – so etwa das an Marktkapitalisierung viertgrößte Kryptoasset Ripple (Token XRP), dessen Kurs in den letzten 30 Tagen ganze 300 Prozent zulegte, oder auch das von Elon Musk gehypte Memecoin DOGE. Andererseits kann sich diese Volatilität aber auch in stärkeren Abflüssen in Zeiten von Kursrückgängen äußern, wenn beispielsweise der gesamte Kryptomarkt stärker an Wert verliert als Bitcoin.

Und nicht zuletzt gibt es Bereiche im Krypto-Universum, die trotz ihres Stellenwertes nicht wie erhofft von Bullruns profitieren können. Dazu gehört auch das zweitgrößte Kryptoasset Ethereum (ETH), das seit Jahresbeginn ein Wachstum von rund 64 Prozent vollziehen konnte (Bitcoin: 133 Prozent), aber immer noch rund 25 Prozent unter seinem Allzeithoch vom Sommer 2021 liegt. Doch was genau bremst das Wachstum aktuell und welche Chancen bietet Ethereum denn überhaupt?

Große Community, doch Konkurrenz durch eigene Ableger

Als „dezentraler App-Store“ hat sich Ethereum einen Ruf als Ökosystem für digitale, dezentral organisierte Finanzdienstleistungen auf der Blockchain („Web3“) etabliert. Und das zu Recht: Die auf der Ethereum-Chain aufbauenden Lösungen rund um Smart Contracts, Token-Handel und Staking-Erträge stützen sich auf eine starke Entwickler-Community mit tausenden von Spezialisten im Web3-Bereich – verantwortlich für den Aufbau einer leistungsstarken Infrastruktur zum Betrieb zahlloser Blockchain-Projekte im dezentralen Finanzwesen (DeFi). Wesentlich für das Aufblühen dieses Sektors sind Layer 1-Blockchains wie Ethereum, sowie Skalierungslösungen (sogenannte L2-Chains), die deren Effizienz steigern. Gemeinsam ermöglichen sie die Abwicklung von Finanzgeschäften – Versicherungen, Kredite, Immobilien, Trading – mithilfe von automatisierten Verträgen, Smart Contracts.

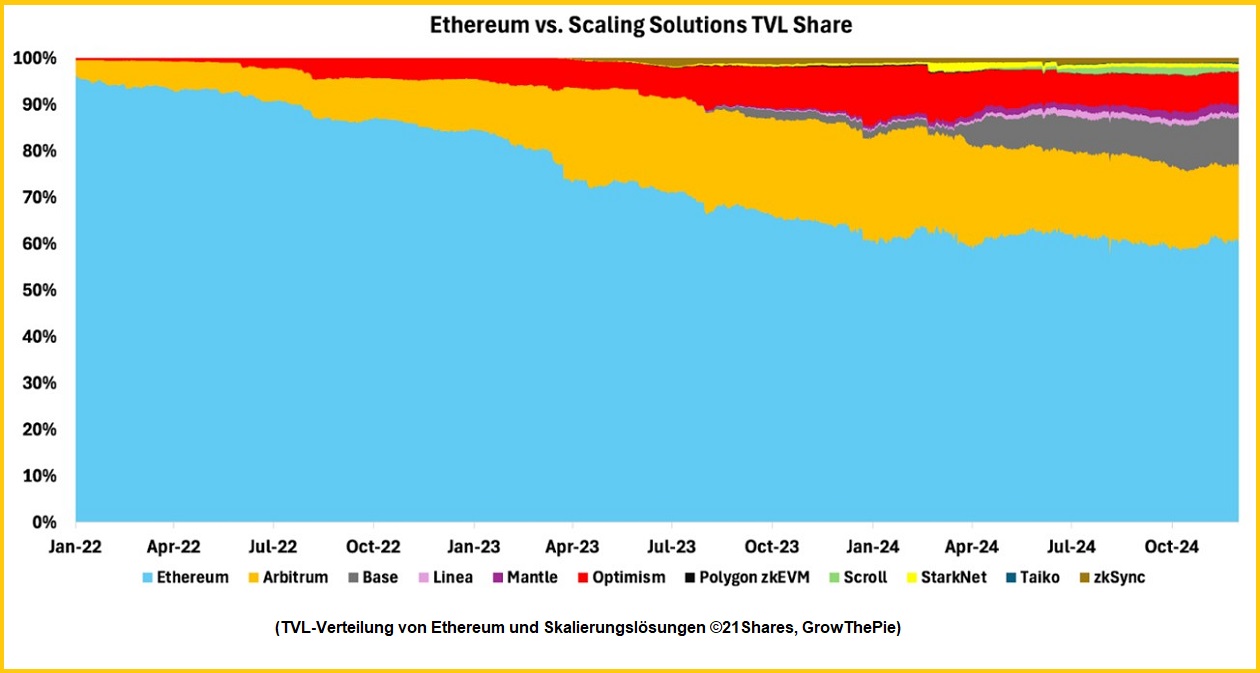

Das 2015 gegründete Ethereum ist der Pionier dieses Sektors, doch wird das Feld mittlerweile auch von anderen Projekten beansprucht: Zum einen sind das auf Ethereum aufbauende, L2-Chains wie Arbitrum und Optimism, aber auch Ethereum-Konkurrenten mit eigener Blockchain (wie zum Beispiel Solana und Cardano). Das Wachstum der L2-Chains ist für Ethereum nicht unbedingt ein Nachteil, da Ethereum für die Nutzung des eigenen Netzwerks von ihnen Gebühren erhält. Das Wachstum nach TVL (total value locked, eine mit der Marktkapitalisierung vergleichbare Kennzahl) zeigt, dass L2-Chains derzeit für Anleger besonders attraktiv sind und diese den Wert von Ethereum als Assetklasse derzeit in Frage stellen.

Denn sowohl auf Ethereum basierende L2s aber auch direkte Ethereum-Konkurrenten haben jedoch zumeist eins gemeinsam: Sie bieten deutlich höhere Transaktionsgeschwindigkeiten und niedrigere Kosten als Ethereum selbst. Diese Vorzüge kommen im Fall der Layer 2-Lösungen wie erwähnt auch Ethereum zu gute, doch im Falle konkurrierender Netzwerke wird dadurch neben dem nachlassenden Anlegerinteresse auch die Abwanderung von Entwicklern ein Problem. Dieses kumulierte vor wenigen Tagen mit der Ankündigung von Max Resnick, einem bedeutenden Entwickler in der Ethereum-Community, zur Solana Foundation. Je nachdem, wie weit sich dieser Trend fortsetzt, könnte eine Schwächung der Kompetenz der Ethereum-Community die Folge sein.

Die Chancen: Günstigere Regulierung, starker Stellenwert, Ethereum-ETFs

Trotz dieser Herausforderungen sollte Ethereum als Investment keinesfalls abgeschrieben werden. Die möglichen Gründe liegen in günstigeren Prognosen zu künftigen gesetzlichen Regelungen im Krypto-Bereich – nicht nur in den USA, wo das bevorstehende Ausscheiden von Gary Gensler aus der Börsenaufsicht SEC zu einer dramatischen Kursänderungen in Regulierungsangelegenheiten führen könnte. Denn von diesen zu erwartenden regulatorischen Änderungen könnte Ethereum als nach wie vor dominantes Infrastrukturnetz für dezentrale Finanzen besonders profitieren: Im Vergleich zu seinen „eigenen“ Skalierungslösungen beansprucht Ethereum immer noch einen Großteil des Gesamtwertes nach TVL, wenngleich dieser sinkt.

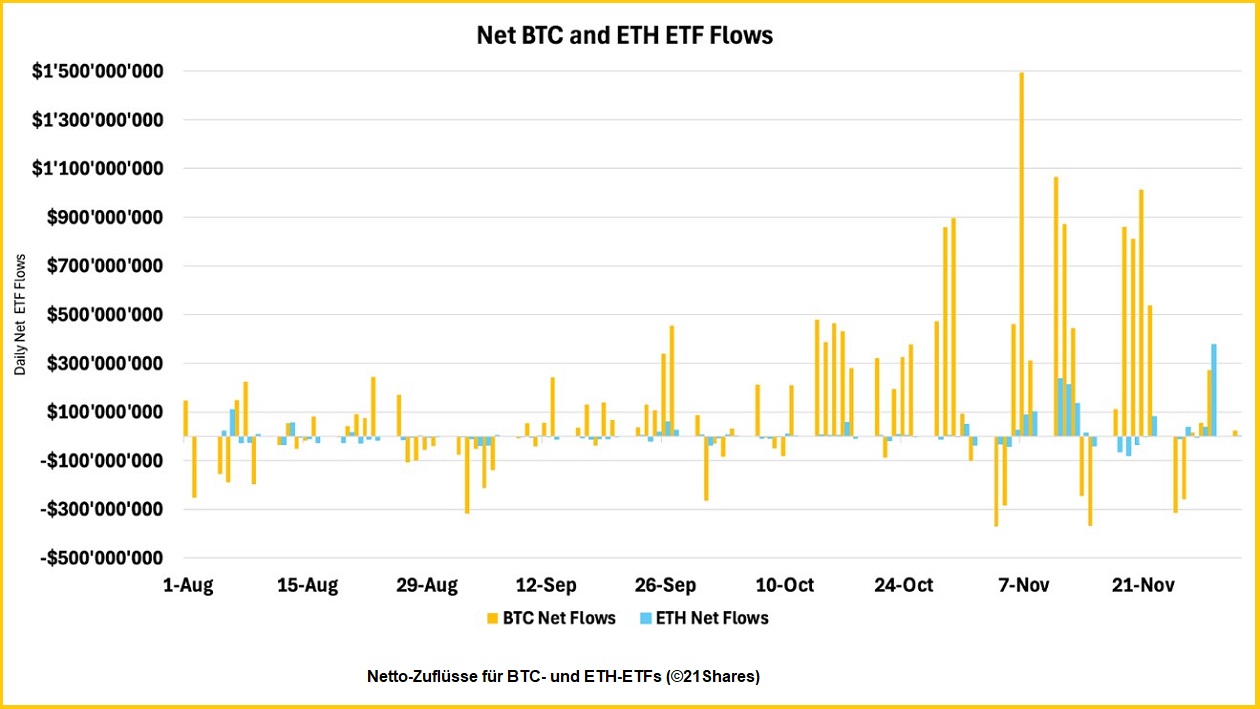

Der nach wie vor große Stellenwert manifestiert sich auch in der wachsenden Rolle von Ethereum-ETFs: Seit deren Zulassung in den USA im Juli 2024 wurde zahllosen Anlegern Ethereum als börsengehandelte Anlageklasse zugänglich gemacht, was das Interesse und die Akzeptanz von Ethereum im traditionellen Finanzmarkt weiter steigert. An manchen Tagen überflügelt es sogar das Interesse an Bitcoin: So flossen am 29. November 2024 rund 320 Millionen US-Dollar in Bitcoin-ETFs – und ganze 330 Millionen in jene auf Ethereum.

Wer sich mit der technischen Bewertung des Krypto-Marktes näher beschäftigen will, kann in den aktuellen Research-Berichten von 21Shares Einblick nehmen.

Disclaimer

Disclaimer

This document is not an offer to sell or a solicitation of an offer to buy or subscribe for securities of 21Shares AG. Neither this document nor anything contained herein shall form the basis of, or be relied upon in connection with, any offer or commitment whatsoever in any jurisdiction. This document constitutes advertisement within the meaning of the Swiss Financial Services Act and not a prospectus. This document and the information contained herein are not for distribution in or into (directly or indirectly) the United States, Canada, Australia or Japan or any other jurisdiction in which the distribution or release would be unlawful. This document does not constitute an offer of securities to sell or a solicitation of an offer to purchase in or into the United States, Canada, Australia, or Japan. The securities of 21Shares AG to which these materials relate have not been and will not be registered under the United States Securities Act of 1933, as amended (the "Securities Act"), and may not be offered or sold in the United States absent registration or an applicable exemption from, or in a transaction not subject to, the registration requirements of the Securities Act. There will not be a public offering of securities in the United States. This document is only being distributed to and is only directed at: (i) to investment professionals falling within Article 19(5) of the Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (the "Order"); or (ii) high net worth entities, and other persons to whom it may lawfully be communicated, falling within Article 49(2)(a) to (d) of the Order (all such persons together being referred to as "relevant persons"); or (iv) persons who fall within Article 43(2) of the Order, including existing members and creditors of the Company or (v) any other persons to whom this document can be lawfully distributed in circumstances where section 21(1) of the FSMA does not apply. The Securities are only available to, and any invitation, offer or agreement to subscribe, purchase or otherwise acquire such securities will be engaged in only with, relevant persons. Any person who is not a relevant person should not act or rely on this document or any of its contents. In any EEA Member State (other than the Austria, Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the Netherlands, Norway, Slovakia, Spain and Sweden) that has implemented the Prospectus Regulation (EU) 2017/1129, together with any applicable implementing measures in any Member State, the "Prospectus Regulation") this communication is only addressed to and is only directed at qualified investors in that Member State within the meaning of the Prospectus Regulation. Exclusively for potential investors in Austria, Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the Netherlands, Norway, Slovakia, Spain, and Sweden the 2020 Base Prospectus (EU) is made available on the Issuer’s website under www.21Shares.com. The approval of the 2020 Base Prospectus (EU) should not be understood as an endorsement by the SFSA of the securities offered or admitted to trading on a regulated market. Eligible potential investors should read the 2020 Base Prospectus (EU) and the relevant Final Terms before making an investment decision in order to understand the potential risks associated with the decision to invest in the securities.